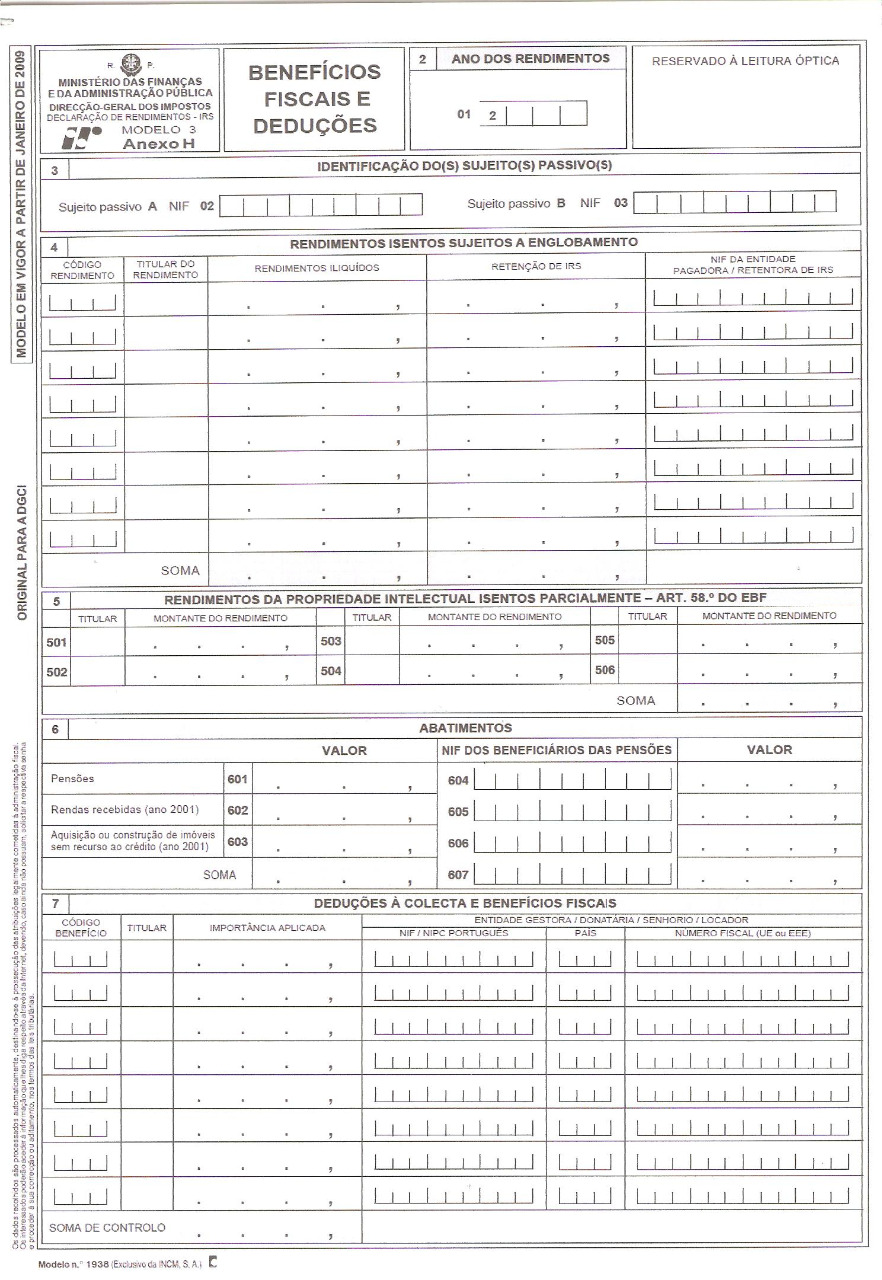

Anexo H

Introdução

- Destina-se a declarar rendimentos total ou parcialmente isentos, abatimentos ou rendimento líquido total, deduções a Coleta previstas no Código do IRS, no Estatuto dos Benefícios Fiscais (EBF) e outros diplomas legais, bem como acréscimos á Coleta ou rendimento por incumprimento dos requisitos neles previstos.

Quem deve apresentar o anexo H?

Os sujeitos passivos, quando haja lugar á aplicação de Benefícios Fiscais, dedução de despesas ou à obrigatoriedade de declarar acréscimos á Coleta ou ao rendimento. Este anexo não é individual, pelo que deverá incluir os elementos respeitantes a todos os membros do agregado.

Quando e onde deve ser presentado o anexo H?

Nos prazos e locais previstos para a apresentação da declaração de rendimentos modelo 3, da qual faz parte integrante.

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

Quadro 3

(Identificação do(s) sujeito(s) passivos(s))

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

A identificação dos sujeitos passivos (campo 02 e 03) deve respeitar a posição assumida para cada um no quadro 3A do rosto da declaração modelo 3.

Quadro 4

(Rendimentos isentos sujeitos a englobamento)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

devem ser declarados os rendimentos totalmente isentos sujeitos a englobamento de acordo com a legislação que lhes é aplicável.

A primeira coluna (Código de Rendimento) destina-se a identificação do rendimento, a qual se efetua através da indicação do respetivo código que lhe corresponde na tabela seguinte:

Código | Categória | Rendimentos

401 A Remunerações do pessoal das missões diplimáticas e consulares-(art. 37º, nº1, alínea a) e nº2 do Estatuto dos

Beneficios Fiscais).

402 A Remunerações do pessoal ao serviço de organizações estrangeiras ou internacionais-(art. 37º, nº1, alínea

b),doEstatuto dos Benefícios Fiscais).

403 B Lucros derivados de obras ou trabalhos da infra-estruturas comuns NATO, a realizar em território português

nos termos do Decreto-Lei nº 41 561, de 17 de Março de 1958, por empreiteiros ou arrematantes nacionais ou

estrangeiros (art. 40º, nº1, do Estatuto dos Beneficios Fiscais).

404 A Recebimentos em capital de importâncias despendidas pelas entidades patronais para regimes de segunrança

social-(art. 18º, nº3, do Estatuto dos Beneficios Fiscais).

405 A Remunerações auferidas na qualidade de tripulante de navios registados no Registo Internacional de Navios

(Zona Franca da Madeira)-(art. 33º, nº8, do Estatuto de Beneficios Fiscais).

406 A Remunerações auferidas ao abrigo de acordos de cooperação- (art. 39º, nº 1 e 2, do Estatuto dos Beneficios

Fiscais)- Isenção não dependente de reconhecimento prévio.

407 A Remunerações auferidas ao abrigo de acordos de cooperação- (art. 39º, nº 3, do Estatuto dos Beneficios

Fiscais)- Isenção dependente de reconhecimento prévio- trabalho dependente.

408 B Remunerações auferidas ao abrigo de acordos de cooperação- (art. 39º, nº 3 e 5, do Estatuto dos Beneficios

Fiscais)- Isenção dependente de reconhecimento prévio- Rendimentos profission

409 A Remunerações auferidas no desempenho de funções integradas em missões de caracter militar, efectuadas no

estrangeiro com objectivos humanitários-(art. 38 do Estatuto dos Beneficios Fiscais).

410 B Remunerações auferidas ao abrigo de acordos de cooperação- (art. 39º, nº 1 e 2, do Estatuto dos Beneficios

Fiscais)- Isenção não dependente de reconhecimento prévio.

- A segunda coluna (Titular do Rendimento) destina-se a identificação dos titulares dos rendimentos, devendo esta identificação efetuar-se através da utilização dos códigos previamente definidos no rosto da declaração modelo 3, conforme assim se indica:

- A = Sujeito passivo A

- B = Sujeito passivo B

- Os dependentes devem ser identificados conforma se exemplifica, tendo em conta a posição assumida para cada um dos quadros 3B ou 3C do rosto da declaração modelo 3;

- D1 = Dependente não deficiente DD1= Dependente deficiente

- D2 = Dependente não deficiente DD2= Dependente deficiente

- F = Falecido(no ano do óbito, caso exista sociedade conjugal, havendo rendimentos auferidos em vida pelo falecido, deve o titular desses rendimentos ser indicado com a letra "F", cujo número fiscal deve constar no quadro 7A do rosto da declaração).

- A terceira coluna (rendimentos ilíquidos) destina-se á identificação do valor dos rendimentos ilíquidos (sem quaisquer deduções) correspondentes ao código mencionado n primeira coluna.

- A quarta coluna (retenção de IRS) destina-se a indicação do valor correspondente á retenção do IRS que, eventualmente, tenha sido praticada sobre os rendimentos isentos anteriormente mencionados.

- A quinta coluna (NIF da Entidade Pagadora/Retentora de IRS) destina-se a identificação da entidade pagadora dos rendimentos isentos.

Quadro 5

(Rendimentos da propriedade intelectual isentos parcialmente - art.58.º do Estatuto dos Benefícios Fiscais)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Campos 501 a 506- Será inscrita por cada titular, a importância correspondente a 50% dos rendimentos provenientes da propriedade literária, artística (de exemplar único) e cientifica, quando auferidos por autores (titular originário) residentes em território português nos termos do art. 58º do Estatuto dos Benefícios Fiscais não podendo os rendimentos isentos de tributação superar o valor de 30 mil euros.

- Excluem-se os rendimentos provenientes de obras escritas sem caracter literário, artístico ou cientifico, obras de arquitetura e obras publicitárias.

- A indicação dos titulares dos rendimentos parcialmente e isentos deve efetuar-se através da utilização dos códigos previamente definidos no rosto da declaração modelo3 conforme a seguir se indica:

- A = Sujeito passivo A

- B = Sujeito passivo B

- Os dependentes devem ser identificados conforma se exemplifica, tendo em conta a posição assumida para cada um dos quadros 3B ou 3C do rosto da declaração modelo 3;

- D1 = Dependente não deficiente DD1= Dependente deficiente

- D2 = Dependente não deficiente DD2= Dependente deficiente

- F = Falecido(no ano do óbito, caso exista sociedade conjugal, havendo rendimentos auferidos em vida pelo falecido, deve o titular desses rendimentos ser indicado com a letra "F", cujo número fiscal deve constar no quadro 7A do rosto da declaração).

Quadro 6

(Abatimentos)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Destina-se a indicar as deduções ao rendimentos liquido total do agregado, quando devidamente comprovadas

- Campo 601- O valor das pensões a inscrever não poderá exceder o que resultar da respetiva sentença judicial ou acordo homologado, nos termos da lei civil devendo o seu pagamento estar devidamente comprovado (art.56º do Código do IRS). Excluem-se as pensões pagas a beneficiários que façam parte do agregado ou relativamente ao qual estejam previstas deduções á coleta (art. 58º do Código IRS).

- Campos 604 a 607- Devem indicar-se os números de identificação fiscal pertencentes aos beneficiários das pensões pagas no ano a que se refere a declaração, bem como o respetivo valor. De notar que, no caso de pensões de alimentos pagas a menores, devem ser indicados os números de identificação fiscal destes.

- Campo 602-(Só tem aplicação para o ano de 2001)- valor das vendas recebidas, liquido das despesas de manutenção e conservação efetivamente suportadas, resultante de contractos de arrendamento para habitação permanente do arrendatário, devidamente comprovado, celebrados a partir de 1 de Janeiro de 1997, ao abrigo do Regime de Arrendamento Urbano (RAU) aprovado pelo Decreto-Lei nº321-B/90, de 15 de Outubro desde que o valor da renda fixada seja igual ou inferior ao valor da renda condicionada, até ao limite global de 2493.99 euros por ano e por agregado familiar.

- Campo 603-(Só tem aplicação para o ano de 2001)- valor da aquisição ou montante despendido com a construção de imoveis situados em território português, quando não tenha havido recurso ao credito, destinados exclusivamente á habitação própria e permanente do adquirente ou a efetivo e comprovado arrendamento para habitação permanente do arrendatário, desde que o valor anual da renda não exceda 8% do capital investido.

Quadro 7

(Deduções a Coleta e Benefícios Fiscais)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Destina-se a inscrição das importâncias a deduzir a Coleta do IRS, previstas no Código do IRS.

- Estatuto dos Benefícios Fiscais e de mais legislação.

- O presente quadro encontra-se estruturado em quatro colunas, cujo o preenchimento deve obedecer as seguintes regras:

- A primeira coluna (Código Beneficio) destina-se a indicação dos códigos dos benefícios ou deduções à Coleta elencados na tabela a seguir apresentada:

Código do | Descrição

Beneficio

- 701- (PPR) Planos individuais de poupança- reforma(art.21, nº2 do EBF)- não dedutível no ano de 2005.

- 702- (CPH) Contas de deposito poupança- habitação (art. 18, do EBF- revogado pela Lei nº55-B/2004, de 30 de Dezembro

dedutível até 2004) - 703- (OPV) Aquisição de ações no âmbito de operações de privatização (art. 60º, nº1, do EBF- revogado pela Lei

nº55-B/2004, de 30 de Dezembro dedutível até 2002) - 704- (OPV) Aquisição de ações pelos próprios trabalhadores das empresas objeto de privatização(art. 60º, nº2, do EBF-

revogado pela Lei nº55-B/2004, de 30 de Dezembro dedutível até 2002) - 705- (PPA) Planos de poupança em ações (art. 24º, nº2, do EBF- revogado pela Lei nº55-B/2004, de 30 de Dezembro

dedutível até 2004) - 706-Despesas com a educação e reabilitação do sujeito passivo ou dependentes deficientes(art. 87º, nº2, do Código do IRS).

- 707- Prémios de seguros em que figurem como primeiros beneficiários sujeitos passivos ou dependentes deficientes(art. 87º,

nº2, do Código do IRS). - 708- Aquisição de computadores do uso pessoal e outros equipamentos informáticos(art. 68º do EBF- dedutível nos anos de

2001 a 2003 e anos de 2006 a 2008). - 709- Entregas feitas a cooperativas de habitação e construção, em resultado de contractos para aquisição, construção,

recuperação ou beneficiação de imóveis para habitação própria e permanente(art. 17º, nº1, da Lei nº 85/98, de 16 de

Dezembro)-dedutível até 2006. - 710- Entregas feitas pelos cooperadores para a realização do capital social das cooperativas, na parte que exceda o capital

legal ou estatutariamente obrigatório, e para subscrição de títulos de investimento por elas emitidos (art. 17º, nº4, da Lei

nº 85/98 de 16 de Dezembro)- dedutível até 2006. - 711- Contribuições individuais para fundos de pensões e outros regimes complementares de segurança social (art. 16º do

EBF- não dedutível no ano 2005). - 712- IVA suportado com a aquisição de serviços de alimentação e bebidas, de reparações domesticas e veículos, nas

condições referidas no art. 66. do EBF- revogado pela Lei nº55-B/2004, de 30 de Dezembro- dedutível nos anos de

2003 e 2004. - 715- Donativos a igrejas e a instituições religiosas (nº2 do art. 63º do EBF).

- 716- Donativos ao abrigo da Lei da Liberdade Religiosa(nº3, do art. 32º da Lei nº16/2001, de 22 de Junho).

- 717- Mecenato Cientifico- Donativos a fundações instituições de ensino superior, laboratórios, órgãos de comunicação social,

etc. De natureza cientifica (Estatuto do Mecenato Cientifico). - 718- Mecenato Cultural- Donativos concedidos no âmbito do Mecenato Cultural, ambiental, desportivo e educacional (nº6, do

art.º62 do EBF). - 719- Mecenato Cultural- Contratos Plurianuais- Donativos concedidos no âmbito do Mecenato Cultural ambiental, desportivo e

educacional, atribuídos ao abrigo de contractos plurianuais (nº 6 e 7, do art. 62º do EBF). - 720- Mecenato Social- Donativos atribuídos no âmbito do Mecenato Social (nº3 do art. 62º do EBF).

- 721- Mecenato Social de Apoio Especial- Donativos atribuídos no âmbito do mecenato social, para apoio a infância tratamento

de toxicodependentes, criação de oportunidades de trabalho, bem como creches, lactários e jardins de infância

legalmente reconhecidos pelo Ministério competente e organismos públicos de produção artística(nº4 e 6, do art. 62º do

EBF). - 722- Mecenato Familiar- Donativos concedidos no âmbito do mecenato familiar (nº5, do art. 62º do EBF)

- 723- Mecenato Para a Sociedade de Informação- Donativos no âmbito do mecenato para a sociedade de informação (nº1 do

art. 62º do EBF)- dedutível até 2006. - 724- Estado- Mecenato Cientifico- Donativos ao Estado, Regiões Autónomas, Autarquias Locais, Associações de Municípios e

de Freguesias, Fundações - (Estatuto do Mecenato Cientifico). - 725- Estado- Mecenato Cultural- Donativos ao Estado, Regiões Autónomas, Autarquias Locais, Associações de Municípios e

de Freguesias, Fundações- de natureza cultural, ambiental, desportiva e educacional (nº 1 e 2, do art.62º do EBF). - 726- Estado- Mecenato Cultural- Contratos plurianuais- Donativos ao Estado, Regiões Autónomas, Autarquias Locais,

Associações de Municípios e de Freguesias, Fundações- de natureza cultural, ambiental, desportiva e educacional com

contractos plurianuais (nº 1 e 2, do art.62º do EBF). - 727- Estado- Mecenato Social- Donativos ao Estado, Regiões Autónomas, Autarquias Locais, Associações de Municípios e de

Freguesias, Fundações bem como creches, lactários e jardins de infância e organismos públicos de produção artística-

de natureza social(nº1 e 2, e alínea c) do número 7 do art. 62º do EBF). - 728- Estado- Mecenato Familiar- Donativos ao Estado, Regiões Autónomas, Autarquias Locais, Associações de Municípios e

de Freguesias, Fundações- de natureza familiar (nº5 do art. 62º do EBF). - 729- Prémios de seguros de acidentes pessoais e de seguros de vida que garantam exclusivamente os riscos de morte e

invalides ou de reforma por velhice (nº 1,2 e 4 do art.86º do Código do IRS). - 730- Prémios de seguros que cubram exclusivamente riscos de saúde (nº3 do art. 86º do Código do IRS).

- 731- Juros e amortizações de dividas com aquisição, construção, beneficiação de imoveis e prestações de contractos

celebrados com cooperativas de habitação ou no regime de compras em grupo, com imóveis para habitação própria e

permanente (alíneas a) e b) do nº1 do art. 85º do Código do IRS). - 732- Importâncias, liquidas de subsídios ou comparticipações oficias, suportadas a titulo de renda pelo arrendatário do prédio

urbano ou de fração autónoma para fins de habitação permanente, quando referentes a contractos de arrendamento

celebrados a coberto do Regime do Arrendamento Urbano, aprovado pelo Decreto-Lei nº321-B/90, de 15 de Outubro ou

do Novo Regime de Arrendamento Urbano, aprovado pela Lei nº6/2006, de 27 de Fevereiro, ou a titulo de rendas pagas

por contacto de locação financeira relativo a imóveis para habitação própria e permanente, efetuado do regime referido,

na parte em que não constituem amortização de capital (alínea c) do nº1 do art. 85º do Código do IRS). - 733- Regime Publico de Capitalização- Valores aplicados em contas individuais geridas em regime publico de

capitalização-(art. 17º do EBF). - 734- Comemorações do Centenário da Republica- Donativos concedidos á entidade incumbida legalmente da preparação e

organização das comemorações-(art. 80 da Lei nº67-A/2007, de 31 de Dezembro- OE para 2008). - 735- Comemorações do Centenário da Republica-(Contractos plurianuais) Donativos concedidos á entidade incumbida

legalmente da preparação e organização das comemorações-(art. 80 da Lei nº67-A/2007, de 31 de Dezembro- OE para

2008).

Relativamente a cada benefício ou dedução, serão utilizadas as linhas necessárias à identificação de cada um dos titulares que

fizeram aplicações ou donativos, com direito a dedução, tendo-se presente que os códigos 701, 703, 704, 705, 711, 731, 732 e 733 só admitem a titularidade dos sujeitos passivos.

- Código 701- Com este código são de indicar os valores aplicados em PPR pelos sujeitos passivos, com exclusão dos valores

aplicados após a data da passagem à reforma. - Código 708-Os montantes utilizados com a aquisição de computadores de uso pessoal, incluindo software e aparelhos

de terminal, podem ser deduzidos à colecta do IRS, dedução que só é aplicável uma vez durante os anos de

2006 a 2008, nos termos do n.º 2 do art. 68.º do Estatuto dos Benefícios Fiscais, desde que:

a) a taxa normal aplicável ao sujeito passivo seja inferior a 42%;

b) o equipamento tenha sido adquirido no estado de novo;

c) o sujeito passivo ou qualquer membro do seu agregado familiar frequente qualquer nível de ensino;

d) a factura de aquisição contenha o número de identificação fiscal do adquirente e a menção “uso pessoal”.

- Código 711- As contribuições individuais para fundos de pensões e outros regimes complementares de segurança social, são

de declarar com este código, nas declarações de rendimentos respeitantes aos anos de 2003 e seguintes (n.º 6

do art. 16.º do Estatuto dos Benefícios Fiscais), com exclusão dos valores aplicados após a passagem à

reforma.Se a declaração respeitar aos anos de 2001 a 2004 os valores aplicados em PPE e PPR/E são

indicados com o código 711.

- Código 715-Mecenato Religioso

São de indicar os donativos devidamente comprovados, que foram atribuídos a igrejas e a instituições religiosas

(n.º 2 do art.63.º do Estatuto dos Benefícios Fiscais).A majoração será assumida automaticamente.

- Código 716- Mecenato no âmbito da Lei da Liberdade Religiosa

São de indicar os donativos devidamente comprovados concedidos nos anos de 2006 e anteriores ao abrigo da

Lei da Liberdde Religiosa (n.º 3 do art. 32.º da Lei n.º 16/2001, de 22 de Junho). Os donativos concedidos nos

anos de 2007 e seguintes devem ser indicados no código 715.

- Código 717- Mecenato científico

São de indicar os donativos devidamente comprovados, para a realização de actividades de natureza científica,

nos termos do n.º2 do art. 8.º e n.º 1 do art. 9.º do Estatuto do Mecenato Científico (EMC – Lei n.º 26/2004, de 8

de Julho).

Entidades beneficiárias de natureza privada (art. 3.º do EMC):

- Fundações, associações e institutos privados;

- Instituições de ensino superior, bibliotecas, mediatecas e centros de documentação;

- Unidades de investigação e desenvolvimento, centros de transferência e centros tecnológicos;

- Órgãos de comunicação social, quando se trate de mecenato para a divulgação científica;

- Empresas nas quais se desenvolvam acções de demonstração a que se refere a alínea e), n.º 2 do art. 2.º do EMC.

- Código 718- Mecenato cultural/ambiental/desportivo/educacional.

São de indicar os donativos devidamente comprovados, concedidos no âmbito do mecenato cultural, ambiental,

desportivo e educacional (n.º 6 e 7 do art. 62.º do Estatuto dos Benefícios Fiscais) às entidades seguintes:

- Cooperativas culturais, institutos, fundações e associações;

- Museus, bibliotecas, arquivos históricos e documentais;

- Organizações não governamentais do ambiente (ONGA);

- Pessoas colectivas titulares do estatuto de utilidade pública desportiva;

- INATEL;

- Estabelecimentos de ensino reconhecidos pelo Ministério da Educação;

- Comité Olímpico de Portugal, Confederação do Desporto de Portugal, pessoas colectivas titulares do estatuto de utilidade pública desportiva;

- Associações promotoras de desporto e associações de utilidade pública.

A majoração será assumida automaticamente.

- Código 719 – Mecenato cultural/ambiental/desportivo/educacional (contratos plurianuais)

São de indicar os donativos devidamente comprovados, concedidos no âmbito do mecenato cultural, ambiental,

desportivo e educacional, quando atribuídos às entidades referidas no código anterior, ao abrigo de contratos

plurianuais celebrados para fins específicos que fixem os objectivos a prosseguir pelas entidades beneficiárias

e os montantes a atribuir pelos sujeitos passivos (n.º 6 e 7 do art. 62.º do Estatuto dos Benefícios Fiscais).

A majoração será assumida automaticamente.

- Código 720 – Mecenato social

São de indicar os donativos devidamente comprovados, concedidos no âmbito do mecenato social (n.º 3 do art. 62.º do Estatuto dos Benefícios Fiscais), quando atribuídos às seguintes entidades:

- Instituições particulares de solidariedade social e equiparadas;

- Pessoas colectivas de utilidade pública administrativa e de mera utilidade pública que prossigam fins de caridade,

assistência, beneficência e solidariedade social e cooperativas de solidariedade social; - Cooperativas de solidariedade social;

- Centros de cultura e desporto organizados nos termos dos Estatutos do INATEL, para o desenvolvimento de actividades de naturez a social;

- Organizações não governamentais para o desenvolvimento e outras entidades promotoras de auxílio a populações carecidas reconhecidas pelo Estado Português.

A majoração será assumida automaticamente.

- Código 721 – Mecenato social – Apoio especial

São de indicar os donativos devidamente comprovados, concedidos no âmbito do mecenato social, no caso de

se destinarem a custea as seguintes medidas [n.º 4 e 7, alínea c) do art. 62.ºdo Estatuto dos Benefícios

Fiscais]:

- Apoio à infância ou à terceira idade;

- Apoio e tratamento de toxicodependentes ou de doentes com sida, com cancro ou diabéticos;

- Promoção de iniciativas dirigidas à criação de oportunidades de trabalho e de reinserção social de pessoas, famílias ou grupos em situações de exclusão ou risco de exclusão social,designadamente no âmbito do rendimento mínimo garantido, de programas de luta contra a pobreza ou de programas e medidas adoptadas no contexto do mercado social de emprego;

- Creches, lactários e jardins-de-infância legalmente reconhecidos pelo ministério competente;

- Organismos públicos de produção artística.

A majoração será assumida automaticamente.

- Código 722 – Mecenato familiar

São de indicar os donativos devidamente comprovados, concedidos no âmbito do mecenato familiar (n.º3 e 5

do art. 62.º do Estatuto dos Benefícios Fiscais), atribuídos às entidades referidas nos códigos 720 e 724, que

se destinem a custear:

a) Apoio pré-natal a adolescentes e a mulheres em situação de risco e à promoção de iniciativas com esse fim;

b) Apoio a meios de informação, de aconselhamento, encaminhamento e de ajuda a mulheres grávidas em situação

social, psicológica ou economicamente difícil;

c) Apoio, acolhimento, ajuda humana e social a mães solteiras;

d) Apoio, acolhimento, ajuda social e encaminhamento de crianças nascidas em situações de risco ou vítimas de

abandono;

e) Ajuda à instalação de centros de apoio à vida para adolescentes e mulheres grávidas cuja situação sócio-económica

ou familiar as impeça de assegurar as condições de nascimento e educação da criança;

f) Apoio à criação de infra-estruturas e serviços destinados a facilitar a conciliação da maternidade com a actividade

profissional dos pais.

A majoração será assumida automaticamente.

- Código 723 – Mecenato para a sociedade de informação

São de indicar os donativos devidamente comprovados, nos anos de 2006 e anteriores, concedidos no âmbito

do mecenato para a sociedade de informação (art. 3.º-A do Estatuto do Mecenato, aprovado pelo Decreto-Lei

n.º 74/99, de 16 de Março), relativos a donativos de equipamento informático, programas de computadores,

formação e consultadoria na área de informática, desde que concedidos às seguintes entidades:

– As mencionadas no código 720;

– As mencionadas no código 724;

– As mencionadas no código 718, mas apenas com referência a museus e bibliotecas, Comité Olímpico de

Portugal, associações promotoras de desporto, centros de cultura e desporto e estabelecimentos de ensino

reconhecidos pelo Ministério da Educação.

A majoração será assumida automaticamente.

- Código 724 – Estado – Mecenato científico

São de indicar os donativos devidamente comprovados, para a realização de actividades de natureza

científica, atribuídos ao Estado, Regiões Autónomas, autarquias locais, associações de municípios e de

freguesias e fundações, em que aquelas entidades participaram no património inicial, nos termos do Estatuto

do Mecenato Científico (EMC – Lei n.º 26/2004, de 8 de Julho).

- Código 725 – Estado – Mecenato cultural/ambiental/desportivo/educacional

São de indicar os donativos devidamente comprovados, destinados exclusivamente à prossecução de fins de

carácter cultural, ambiental, desportivo e educacional (n.º1 e 2 do art. 62.º do Estatuto dos Benefícios Fiscais).

São de indicar, ainda, os apoios concedidos entre 1 de Janeiro de 2007 e 31 de Dezembro de 2013 para a concretização do Plano Nacional de Leitura, aprovado pela Resolução do Conselho de Ministros n.º 86/2006, de 12 de Julho.

A majoração será assumida automaticamente.

- Código 726 – Estado – Mecenato cultural/ambiental/desportivo/educacional (contratos plurianuais)

São de indicar os donativos devidamente comprovados, destinados exclusivamente à prossecução de fins de

carácter cultural, ambiental, desportivo e educacional, quando atribuídos ao abrigo de contratos plurianuais ao

Estado, Regiões Autónomas, autarquias locais, associações de municípios e de freguesias e fundações, em

que aquelas entidades participaram no património inicial (n.º1 e 2 do art. 62.º do Estatuto dos Benefícios

Fiscais).

São de indicar, ainda, os apoios concedidos entre 1 de Janeiro de 2007 e 31 de Dezembro de 2013 para a concretização do Plano Nacional de Leitura, aprovado pela Resolução do Conselho de Ministros n.º 86/2006, de 12 de Julho, os quais são considerados de interesse para a educação e podem usufruir dos benefícios fiscais legalmente previstos.

A majoração será assumida automaticamente.

- Código 727- Estado – Mecenato social

São de indicar os donativos devidamente comprovados, destinados exclusivamente à prossecução de fins de

carácter social, atribuídos ao Estado, Regiões Autónomas, autarquias locais, associações de municípios e de

freguesias e fundações, em que aquelas entidades participaram no património inicial (n.º1 e 2 do art. 62.º do

Estatuto dos Benefícios Fiscais).

São ainda de indicar os donativos atribuídos às creches, lactários e jardins-de-infância, bem como aos organismos públicos de produção artística responsáveis pela promoção de projectos relevantes de serviço público nas áreas do teatro, música, ópera e bailado [alínea c) do n.º 7 do art. 62.º do Estatuto dos Benefícios Fiscais].

A majoração será assumida automaticamente.

- Código 728 – Estado – Mecenato familiar

Donativos concedidos às entidades mencionadas no código 724 que se destinem a custear as

seguintes medidas:

- Apoio pré-natal a adolescentes e a mulheres em situação de risco e à promoção de iniciativas com esse fim;

- Apoio a meios de informação, de aconselhamento, encaminhamento e de ajuda a mulheres grávidas em situação social, psicológica ou economicamente difícil;

- Apoio, acolhimento, ajuda humana e social a mães solteiras;

- Apoio, acolhimento, ajuda social e encaminhamento de crianças nascidas em situações de risco ou vítimas de abandono;

- Ajuda à instalação de centros de apoio à vida para adolescentes e mulheres grávidas cuja situação sócio-económica ou familiar as impeça de assegurar as condições de

- Nascimento e educação da criança;

- Apoio à criação de infra-estruturas e serviços destinados a facilitar a conciliação da maternidade com a actividade profissional dos pais.(n.º 5 do art. 62.º do Estatuto dos Benefícios Fiscais).

A majoração será assumida automaticamente.

- Código 729 – Prémios de seguros de acidentes pessoais e de seguros de vida

São de indicar os prémios de seguros de acidentes pessoais e de seguros de vida que garantam

exclusivamente os riscos de morte, invalidez ou de reforma por velhice e, neste último caso, desde que o

benefício seja garantido após os 55 anos de idade e cinco anos de duração do contrato. Excluem-se os

prémios de seguros que permitam o pagamento, nomeadamente por resgate ou adiantamento, de qualquer

capital em vida fora das condições mencionadas (n.º1, 2 e 4 do art. 86.º do Código do IRS).

- Código 730 – Prémios de seguros de saúde

São de indicar os prémios de seguros que cubram exclusivamente riscos de saúde, relativos aos sujeitos

passivos ou aos seus dependentes, pagos por aqueles ou por terceiros, desde que neste caso, tenham sido

comprovadamente tributados como rendimentos dos sujeitos passivos (n.º 3 do art. 86.º do Código do IRS).

.

- Código 731 – Encargos com imóveis

São de indicar as despesas com imóveis situados no território português [alíneas a) e b) do n.º 1 e n.º2 e 4 do

art. 85.º do Código do IRS]:

- Juros e amortizações de dívidas contraídas com a aquisição, construção ou beneficiação de imóveis para habitação própria e permanente ou arrendamento para habitação permanente do arrendatário, devidamente comprovado, com excepção das amortizações efectuadas por mobilização dos saldos das contas poupança-habitação;

ou

- Prestações devidas em resultado de contratos celebrados com cooperativas de habitação ou no âmbito do regime de compras em grupo, para a aquisição de imóveis destinados a habitação própria e permanente ou arrendamento para habitação permanente do arrendatário, devidamente comprovada, na parte que respeita a juros e amortizações das correspondentes dívidas.

- Código 732 – Rendas para fins de habitação permanente

São de indicar as importâncias, líquidas de subsídios ou comparticipações oficiais, suportadas a título de renda

pelo arrendatário de prédio urbano ou de fracção autónoma para fins de habitação permanente, quando

referentes a contratos de arrendamento celebrados a coberto do Regime do Arrendamento Urbano, aprovado

pelo Decreto-Lei n.º 321-B/90, de 15 de Outubro, ou do Novo Regime de Arrendamento Urbano, aprovado pela

Lei n.º 6/2006, de 27 de Fevereiro, ou a título de rendas pagas por contrato de locação financeira relativo a

imóveis para habitação própria e permanente, efectuado ao abrigo do regime referido, na parte em que não

constituem amortização de capital [alínea c) do n.º 1 do art. 85.º do Código do IRS].

- Código 733 – Regime Público de capitalização

São de indicar os valores aplicados, por sujeito passivo não casado, ou por cada um dos cônjuges não

separados judicialmente de pessoas e bens, em contas individuais geridas em regime público de capitalização

(art. 17.º do Estatuto dos Benefícios Fiscais).

- Código 734 – Comemorações do Centenário da República

São de indicar os donativos devidamente comprovados, concedidos à entidade incumbida legalmente de

assegurar a preparação, organização e coordenação das comemorações do

primeiro centenário da implantação da República, por pessoas singulares residentes em território nacional,

desde que não tenham sido contabilizados como custo do exercício (art. 80.º da

Lei n.º 67-A/2007, de 31 de Dezembro – OE para 2008). -

Código 735 – Comemorações do Centenário da República (Contratos Plurianuais)

São de indicar os donativos devidamente comprovados, concedidos à entidade

incumbida legalmente de assegurar a preparação, organização e coordenação das

comemorações do primeiro centenário da implantação da República, quando

atribuídos ao abrigo de contratos plurianuais, por pessoas singulares residentes em

território nacional, desde que não tenham sido contabilizados como custo do exercício

(art. 80.º da Lei n.º 67-A/2007, de 31 de Dezembro – OE para 2008).

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Na segunda coluna (Titular) deve proceder-se à identificação dos titulares dos benefícios, através da utilização dos códigos previamente definidos no rosto da declaração modelo 3, conforme consta nas instruções do quadro 5.

- Na terceira coluna (Importância Aplicada), devem ser indicadas as importâncias efetivamente despendidas ou aplicadas no ano a que respeita a declaração.

- Na quarta coluna (Entidade Gestora/Donatária) Destina-se esta coluna à identificação da entidade gestora/donatária, encontrando-se subdividida em três sub-colunas, cada uma delas obedecendo a regras específicas de preenchimento, tal como se indicam:

- – NIF/NIPC Português

- – Deve ser indicado o número fiscal português pertencente às entidades gestoras dos planos, dos seguros ou fundos e

equiparáveis, às entidades beneficiárias dos donativos (donatárias), bem como as instituições de crédito ou cooperativas,

cuja indicação é obrigatória, exceto no que respeita aos códigos 706, 708 e 712; - – País–Quando sejam mencionados valores correspondentes a despesas respeitantes aos códigos 729(Prémios de seguros

de acidentes pessoais e de seguros de vida), 730(Prémios de seguros de

saúde) e 731 (Encargos com imóveis), e sempre que a entidade gestora ou instituição de crédito se encontre registada num

dos países membros da União Europeia ou do Espaço Económico Europeu, deve indicar-se o código do país respetivo, de

acordo com a tabela que se encontra na parte final destas instruções; - – Número Fiscal Estrangeiro (UE ou EEE)– Deve ser indicado o número fiscal estrangeiro das entidades que não disponham

de NIPC português, não devendo utilizar-se as duas letras iniciais identificadoras dos respetivos países.

Tabela Dos Países que fazem parte do Espaço Económico Europeu

Fazem parte do Espaço Económico Europeu os seguintes países:

- Os membros da EFTA (com excepção da Suiça): Islândia, Liechtenstein e Noruega;

- Os estados membros da União Europeia.

Países e respectivos códigos:

- Alemanha- 276

- Áustria- 040

- Bélgica- 056

- Bulgária- 100

- Checa República- 203

- Chipre- 196

- Dinamarca- 208

- Eslováquia República- 703

- Eslovénia- 705

- Espanha- 724

- Estónia- 233

- Finlândia- 246

- França- 250

- Grécia- 300

- Hungria- 348

- Irlanda- 372

- Islândia- 352

- Itália- 380

- Letónia- 428

- Liechtenstein- 438

- Lituânia- 440

- Luxemburgo- 442

- Malta- 470

- Noruega- 578

- Países Baixos- 528

- Polónia- 616

- Roménia- 642

- Reino Unido- 826

- Suécia- 752

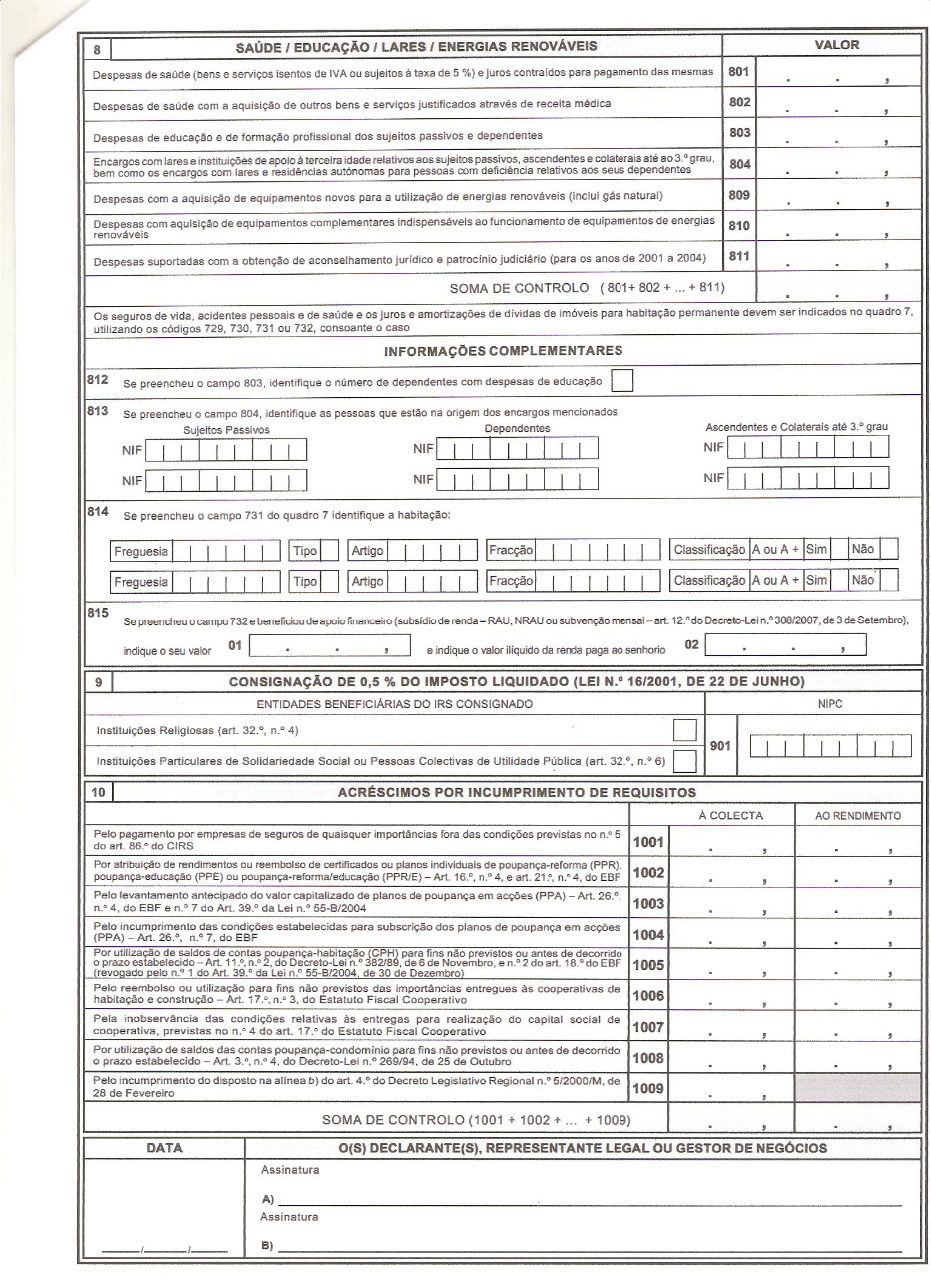

QUADRO 8

(Saúde/Educação/Lares/Energias Renováveis)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Campo 801 – Despesas de saúde, na parte que não foi objeto de comparticipação, efetuadas com a aquisição de bens e

serviços isentos de IVA ou sujeitos à taxa reduzida de 5 %,dos sujeitos passivos e seus dependentes, dos

ascendentes e colaterais até ao 3.º grau, bem como os montantes dos juros contraídos para pagamento

dessas despesas [alíneas a), b) e c) do n.º 1 do art. 82.º do Código do IRS].As despesas dos ascendentes e

colaterais até ao 3.º grau só poderão ser declaradas se estes não auferirem rendimentos superiores ao salário

mínimo nacional mais elevado e viverem em economia comum com os sujeitos passivos.

- Campo 802– Despesas efetuadas com a aquisição de outros bens e serviços diretamente relacionados com despesas de

saúde do sujeito passivo, do seu agregado familiar e dos seus ascendentes e colaterais até ao 3.º grau, desde

que devidamente justificados através de receita médica [alínea d) do n.º 1 do art. 82.º do Código do IRS].

- Campo 803 – Despesas de educação e de formação profissional dos sujeitos passivos e seus dependentes, devendo ser

indicado no campo 812 o número de dependentes com despesas de educação (art. 83.º do Código do IRS).

As despesas de formação só poderão ser declaradas se tiverem sido prestadas por entidades oficialmente

reconhecidas, não podendo constar, simultaneamente, neste campo e com o código 407 no quadro 4 do anexo

A.

- Campo 804 – Devem ser indicados os encargos com lares e instituições de apoio à terceira idade, relativos aos sujeitos

passivos, ascendentes ou colaterais até ao 3.º grau que não possuam rendimentos superiores à retribuição

mínima mensal, bem como os encargos com lares e residências autónomas para pessoas com deficiência

relativos aos seus dependentes (art. 84.º do Código do IRS).

- Campos 805 a 808– Referentes a juros, amortizações e rendas de imóveis para habitação, bem como os prémios de seguros

de vida, acidentes pessoais e de saúde devem ser indicados no quadro 7 através dos códigos 729 a

732.

- Campo 809– As despesas com a aquisição de equipamentos novos para utilização de energias renováveis e de

equipamentos para produção de energia elétrica ou térmica (cogeração) por microturbinas, com potência até

100 kW, que consumam gás natural, apenas serão inscritas neste campo, desde que não susceptíveis de serem

comsideradas custos na categoria B (n.º 2 do art. 85.º do Código do IRS).

- Camo 810– Despesas com a aquisição de equipamentos complementares indispensáveis ao funcionamento de equipamentos

novos para utilização de energias renováveis e de equipamentos para a produção de energia elétrica e, ou

térmica (co geração) por microturbinas, com potência até 100 kW, que consumam gás natural, desde que não

susceptíveis de serem consideradas custos na categoria B (n.º 2 do art. 85.º do Código do IRS – na redação do

Decreto-Lei n.º 198/2001, de 3 de Julho).

- Campo 811 – As despesas suportadas com a obtenção de aconselhamento jurídico e patrocínio judiciário apenas serão

inscritas neste campo, desde que não sejam susceptíveis de serem consideradas custos na categoria B (art.

87.º do Código do IRS – somente para os anos de 2001 a 2004).

- Campo 812 – Caso tenha sido preenchido o campo 803, deve indicar-se o número de dependentes com despesas de

educação.

- Campo 813 – Caso tenha sido preenchido o campo 804, deve indicar o número de identificação fiscal das pessoas que se

encontram nos lares. Podem ser consideradas as despesas com lares e instituições de apoio à 3.ª idade

relativas a sujeitos passivos e ascendentes ou colaterais até ao 3.º grau que não aufiram rendimentos

superiores à remuneração mínima mensal. São ainda dedutíveis as despesas com lares e residências

autónomas respeitantes a dependentes com deficiência.

- Campo 814 – Caso tenha sido preenchido o campo 731 do quadro 7 deve proceder-se à identificação matricial do imóvel a

que respeitam as despesas declaradas. No seguimento da identificação matricial, deve responder-se à questão

colocada no sentido de ser indicado se o respetivo prédio obteve ou não os certificados energéticos (A ou A+)

atribuídos nos termos do Decreto-Lei n.º 78/2006, de 4 de Abril (n.º 6 do art. 85.º do Código do IRS).

- Campo 815 – Se beneficiou de qualquer apoio financeiro (RAU, NRAU ou Decreto-Lei n.º 308/2007, de 3 de Setembro), no

âmbito do incentivo ao arrendamento, deve indicar o valor recebido durante o ano a que respeita a declaração,

bem como o valor ilíquido da renda paga ao senhorio.

Quadro 9

Consignação de 0,5% do imposto(Lei n.º 6/ 2001, de 22 de Junho)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Campo 901– Neste campo deve ser identificada, assinalando-se com a letra X o respectivo quadrado e indicando o

respectivo NIPC, a comunidade religiosa radicada no País a quem os sujeitos passivos pretendem atribuir uma

quota equivalente a 0,5 % do imposto liquidado, nos termos do n.º 4 do art. 32.º da Lei n.º 16/2001, de 22 de

Junho, ou a instituição particular de solidariedade social ou a pessoa colectiva de utilidade pública de

beneficência ou de assistência humanitária, a quem os sujeitos passivos pretendem atribuir uma quota

equivalente a 0,5 % do imposto liquidado, nos termos do n.º 6 do art. 32.º da Lei n.º 16/2001, de 22 de Junho.

Em qualquer das situações, a atribuição só será possível se as referidas pessoas colectivas não tiverem

beneficiado da restituição do IVA, conforme estabelecido no art. 65.º da Lei da Liberdade Religiosa.

Quadro 10

(Acréscimos por incumprimento de requisitos)

----------------------------------------------------------------------------------------------------------------------------------------------------------------------

- Os valores a inscrever neste quadro serão apurados pelos sujeitos passivos em conformidade com as normas legais que determinem os acréscimos, quer à colecta quer ao rendimento.

- Os acréscimos à colecta só poderão respeitar a deduções indevidamente efectuadas com referência ao ano de 1999 ou anos seguintes.

- Se respeitarem a anos anteriores, os acréscimos operam como acréscimo ao rendimento.

- Em cada um dos campos 1001 a 1009 serão indicados os montantes que, de acordo com as disposições legais neles referenciadas, de verão ser acrescidos à colecta ou ao rendimento do ano a que respeita a declaração, conforme acima se refere, tendo em atenção que, nas situações previstas nos campos 1001 a 1007, os valores indevidamente deduzidos são majorados em 10 % por cada ano ou fracção decorrido desde aquele em que foi exercido o direito à dedução. No campo 1009 o valor a inscrever será acrescido dos juros compensatórios correspondente.

Assinaturas

O anexo deve ser assinado pelos sujeitos passivos ou por um seu representante ou gestor de negócios. A falta de assinatura é motivo de recusa da declaração.